Source : écrit par Gilles Coens, Head of Product chez MeDirect.

« Sell in May and go away » est un adage connu par la plupart des investisseurs. Selon cette phrase, mieux vaut vendre et prendre ses profits avant l’été et attendre après l’été pour réinvestir. La différence cette année, c’est que le mois de mai semble être en avance. Tout porte à croire que le rallye boursier, qui se poursuit depuis l’automne 2023, a pris un léger coup de froid en avril. « Sell in May (or April) and go away » est la « stratégie » que vous devez d’ores et déjà prendre avec des pincettes. Elle s’oppose quelque peu au principe consistant à éviter le « market timing ».

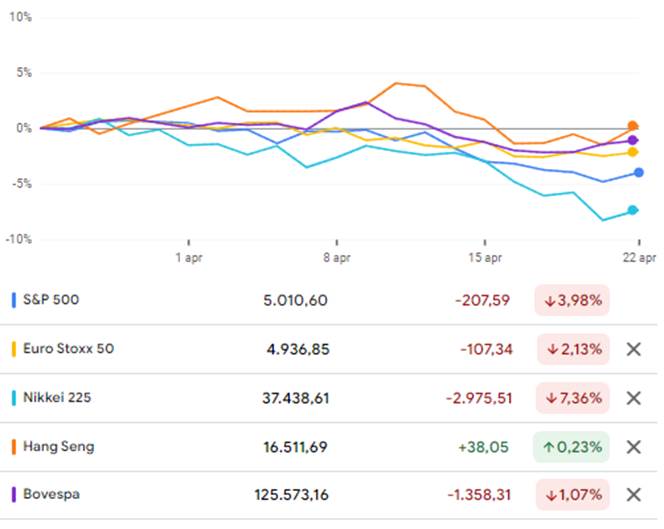

Durant le mois dernier (23/03/2024 – 22/04/2024), les indices mondiaux ont enregistré des performances globalement négatives. Seul l’indice Hang Seng (Chine – Hong Kong) a signé un léger gain.

Source : Google finance 22/04/2024. Seul l’indice Hang Seng a signé un léger gain en avril 2024.

Si l’on regarde la situation depuis le début de l’année, la plupart des indices boursiers enregistrent néanmoins des performances positives. Même si l’indice japonais Nikkei 225 a subi une perte de plus de 7 % en avril, il signe toujours une performance de +12,47 % depuis le début de cette année. Et avec une performance de +9,40 % depuis le début de l’année, l’indice européen Eurostoxx 50 fait même mieux que l’indice américain S&P 500, qui se situe à 5,65 %.

Tout est bon à prendre, le bon et le mauvais

Pourquoi un tel renversement de situation ? Que se passe-t-il exactement ? Le mois d’avril a alterné le bon et le moins bon. Au final, rien n’est jamais parfait.

En avril, les investisseurs ont surtout pris leurs profits. Après tout, le spectaculaire rallye boursier dure depuis des mois, et plus précisément depuis fin octobre 2023. Tout ceci explique pourquoi les gagnants des mois précédents sont subitement les grands perdants.

Prenons l’exemple de NVIDIA. Entre le 26/10/2023 et le 25/03/2024 où l’action atteignait son point le plus haut, elle a progressé de 135,58 %. Aujourd’hui, l’action est en recul de -16,30 % par rapport à ce point le plus haut. Et pourtant l’entreprise a toujours le vent en poupe. Son cours boursier progresse, de même que son bénéfice.

Aux grandes portes battent les grands vents. Il faut s’attendre à ce que ces entreprises soient les premières à subir une correction lorsque les investisseurs prendront leurs profits. Autre point à prendre en considération : les derniers résultats trimestriels de NVIDIA ont été impressionnants, ce qui crée de grandes attentes pour le futur. Mais cela entraîne de la volatilité à la moindre déception.

Il y a plusieurs explications au fait que les investisseurs prennent leurs profits plus tôt cette année, malgré de bons résultats d’exploitation.

– Les troubles au Moyen-Orient : le conflit entre l’Iran et Israël a suscité l’inquiétude ce dernier mois. Les investisseurs n’y ont pas échappé. Au-delà du drame humain, une escalade de la violence au sein de la région serait néfaste pour l’économie mondiale.

– La hausse des prix de l’énergie : pendant la première quinzaine du mois d’avril, les prix du pétrole ont augmenté à cause de la crainte de futurs problèmes d’approvisionnement suite à l’escalade du conflit au Moyen-Orient. Cette hausse a renforcé davantage les craintes inflationnistes. Cette tendance s’est toutefois inversée au cours de la 2e moitié du mois.

– Higher for longer : les prévisions concernant des diminutions de taux, principalement par la Fed américaine, ont entraîné les marchés vers des sommets l’automne dernier. Aujourd’hui, l’inflation aux États-Unis se révèle plus persistante. Ces prévisions sont donc passées de trois baisses de taux à deux. Et dans l’intervalle, plusieurs analystes ne tablent plus que sur une seule baisse de taux cette année.

– Le marché américain de l’immobilier est sous pression : le nombre de maisons vendues est en baisse aux États-Unis et les taux hypothécaires atteignent pas moins de 7 %. Des diminutions de taux pourraient donc bel et bien soulager les marchés immobiliers.

– La hausse des valorisations : même si les actions étaient déjà excessivement chères, les valorisations ont encore augmenté ces six derniers mois. Les taux élevés persistants pèsent sur les bénéfices futurs, ce qui se traduit techniquement par une valorisation encore plus chère des entreprises.

Par chance, les Américains continuent à consommer.

Mais il y a aussi de bonnes nouvelles ! Malgré les taux plus élevés, les Américains continuent à consommer. La consommation contribue à hauteur de pas moins de 67 % à la croissance du PIB, ce qui fait des États-Unis une véritable économie de consommation.

Pour la première fois depuis des mois, l’indice ISM PMI manufacturier augmente aux États-Unis, passant de 47,8 en février à 50,3 en mars 2024. Basé sur la confiance des directeurs d’achat du secteur manufacturier américain, cet indicateur a ainsi fait mieux que les prévisions du marché de 48,4. Un PMI1 au-dessus des 50 indique un retour de la croissance dans l’industrie manufacturière américaine.

Reste à voir quels bénéfices les entreprises vont publier. Fin avril, les « Magnificent 7 » publieront leurs résultats trimestriels, ce qui pourrait avoir un impact considérable. Il semblerait par exemple que Tesla vende moins de voitures que prévu. Reste à voir quelles conséquences cela aura sur les résultats d’exploitation.

La BCE prendra-t-elle les devants ?

En Europe, l’inflation est moins vive qu’aux États-Unis pour l’instant. Elle se rapproche même de l’objectif de 2 %. En avril, plusieurs membres de la BCE suggéraient même que la banque centrale allait diminuer ses taux plusieurs fois cette année.

Reste à savoir si la première diminution de taux aura lieu en juin. Avec une inflation et une croissance plus faibles, ce pourrait être le moment idéal pour diminuer ses taux. Cela redonnerait de l’oxygène à l’économie et aux marchés.

Pourtant, la BCE n’a pas pour habitude d’agir avant la Fed. Une diminution de taux pourrait avoir un impact négatif sur l’euro. Il se situe déjà à un niveau bas. Diminuer les taux risquerait d’encore affaiblir l’euro par rapport à l’USD notamment. Les taux de change rendraient les marchandises importées encore plus chères. Pour l’Europe, cela reviendrait littéralement à « importer de l’inflation ».

Selon la plupart des analystes, la BCE devrait opter pour une solution intermédiaire. Elle pourrait procéder à une légère baisse, à un rythme un peu plus lent et par petites tranches de 25 points de base par exemple. En juin 2024, tous les signaux pourraient passer au vert pour une première baisse de taux.

La Chine performe mieux que prévu

En Chine, le produit intérieur brut a augmenté de plus de 5,3 % au premier trimestre en glissement annuel. C’est mieux que les prévisions des analystes qui se situaient à 5 %. Un trimestre plus tôt, ce chiffre n’était que de 5,2 %. Cette reprise de la croissance s’explique notamment par les mesures de soutien des autorités chinoises.

Si l’on se base sur d’autres données, l’économie présente un tableau plus mitigé :

– La production industrielle a augmenté de 4,5 % en mars par rapport à l’année dernière. Ce résultat est inférieur aux prévisions et représente une baisse par rapport à la croissance de 7 % enregistrée au cours de la période janvier-février 2024.

– Les ventes au détail ont augmenté de 3,1 % en mars par rapport à l’année dernière. Ce résultat inférieur aux prévisions s’explique par un ralentissement du chiffre d’affaires dans l’horeca et l’industrie automobile après le Nouvel An chinois.

– Les investissements immobiliers ont diminué de 9,5 % sur une base annuelle.

– Le chômage dans les villes a légèrement diminué pour s’établir à 5,2 %, tandis que le chômage des jeunes s’est maintenu à 15,3 % en mars, soit le même niveau qu’en février.

Investir ou pas ?

Est-ce le bon moment pour investir ? La récente baisse sur les bourses permet de profiter de valorisations plus faibles. Certaines actions sont donc proposées à une valorisation attrayante. Il peut dès lors être intéressant d’examiner en détail toute une série d’opportunités, a fortiori pour les investisseurs en actions, en ETF et en fonds.

À cet égard, il convient de garder à l’esprit le conseil consistant à étaler les achats dans le temps et à tout considérer à un horizon suffisamment lointain. D’ailleurs, les investissements à long terme sont particulièrement importants pour les investisseurs en fonds qui optent pour des fonds à gestion active.

Étaler ses achats à travers le cycle de marché, à des moments plus chers et d’autres moins chers, reste une bonne stratégie. Vous profitez ainsi de la hausse des marchés et pendant les baisses, vous pouvez acheter plus de parts pour le même budget. À cet égard, il est important de ne pas se laisser influencer par ses émotions. Même après une correction, il peut être intéressant d’oser entrer sur le marché et de prendre des positions.

Ne préféreriez-vous pas confier cette gestion à des professionnels ? Découvrez sans plus tarder MeManaged, la plateforme d’investissement de MeDirect. Nos experts prendront les décisions difficiles à votre place. Vous profitez ainsi de la sérénité d’investissements professionnels, tandis que nos spécialistes prendront soin de votre portefeuille.

1PMI = Purchasing Managers Index Cet indice exprime la confiance des directeurs d’achat de différents segments et constitue un des principaux indicateurs reflétant les prévisions de croissance future.

Avertissement d’ordre général

Le présent article et la présente page de nature informative, sujets à modification, sont communiqués à titre purement indicatif et n’ont pas de valeur contractuelle. Le contenu n’est pas destiné à fournir un conseil en investissement ni un quelconque autre service d’investissement, et ne constitue, de la part de MeDirect Banque SA, ni une offre, ni une recommandation personnalisée, ni un conseil, en vue d’un investissement dans les classes d’actifs mentionnées et ne peut être considéré comme tel. Investir comporte toujours des risques. Les informations contenues sur cette page ne constituent pas un conseil juridique, fiscal ou comptable.