Source : écrit par Gilles Coens, Head of Product chez MeDirect.

Nous sommes déjà dans le dernier trimestre de 2024. Les investisseurs peuvent jusqu’à présent se réjouir d’une année positive, avec des rendements à deux chiffres pour la plupart des indices. Ainsi, le S&P 500 a augmenté d’environ 25 % depuis le début de l’année, tandis que l’Euro Stoxx 50 a presque atteint les +10 %. Pourtant, il existe de grandes différences entre indices, même en Europe. Alors que l’indice DAX allemand a augmenté de 15 %, l’indice CAC 40 parisien est à 0 %.

Notre BEL 20 atteint de bons résultats cette année, avec une performance équivalente à celle du DAX allemand. Cela s’explique par plusieurs performances solides, telles que celles d’Ackermans & Van Haaren et KBC Group. UCB a même doublé son cours. L’entreprise Lotus Bakeries, entrée dans le BEL 20 depuis mars, a aussi connu une belle hausse de son cours.

Harris contre Trump

The winner takes it all, or not?

Le 5 novembre prochain, les Américains se rendront aux urnes. Les résultats devraient à nouveau être très serrés : cela dépendra probablement de plusieurs swing states (États décisifs).

Quelles sont les principales différences entre les deux candidats ? Et quel sera leur impact sur l’économie ?

- Fiscalité : Trump se concentre sur la réduction de l’impôt des sociétés, tandis que Harris veut surtout taxer les plus grandes fortunes. Concernant les dépenses sociales et les dépenses dans les soins de santé, les deux candidats ont des visions opposées. Harris voudrait les augmenter, tandis que Trump veut les réduire.

- Dette : les deux rivaux semblent n’avoir aucun problème avec l’augmentation du déficit budgétaire, alors que le taux d’endettement des États-Unis augmente. Les États-Unis continueront sans doute à honorer leurs dettes, mais la question est de savoir à quel prix (taux d’intérêt).

- Commerce international : les guerres commerciales ont marqué la présidence précédente de Trump. Il a imposé des droits de douane sur les biens et les matières premières chinois, et avait également l’Europe dans le viseur. S’il décroche un nouveau mandat, il utilisera probablement les tarifs douaniers comme moyen de négociation. En revanche, Harris maintiendra largement la politique démocratique actuelle.

- Marché du travail : aux États-Unis, le nombre d’offres d’emploi a considérablement diminué au cours des derniers mois. Bien que le taux de chômage soit encore relativement bas à 4,2 %, il a tout de même augmenté. Après la pandémie de COVID-19, un nombre historique d’offres d’emploi étaient disponibles, mais ce nombre n’a cessé de diminuer constamment ces 2 dernières années. Il est important de mentionner que ces emplois sont bien plus souvent occupés par des migrants qu’auparavant. Des conditions d’immigration plus strictes — une promesse électorale de Trump — pourraient bien entraîner une pénurie de main-d’œuvre. Cela pourrait influencer négativement la croissance.

Les élections vont cependant au-delà du duel Harris vs. Trump. Outre le président, les membres du Congrès et les sénateurs sont également réélus. Aujourd’hui, la Chambre des représentants est contrôlée par les Républicains, tandis que le Sénat est entre les mains des Démocrates.

Que se passera-t-il en cas de « sweep » ?

Un « sweep » signifie que le gagnant devient non seulement président, mais a également la Chambre et le Sénat de son côté. Le parti gagnant peut ainsi aller beaucoup plus loin dans la mise en œuvre de la politique planifiée. Cette politique coûte de l’argent. Un sweep a donc un impact important sur les marchés. Cet impact est beaucoup plus élevé que dans une situation « partagée ».

Le scénario d’un sweep républicain

- Fiscalité : la réaction initiale du marché sera positive, en particulier pour les small et mid caps. En effet, une baisse des impôts sur les sociétés, de 21 % à 15 %, est particulièrement avantageuse pour eux.

- Déréglementation : les banques et le secteur de l’énergie pourraient bénéficier d’une réglementation plus souple. L’industrie pharmaceutique ferait aussi probablement moins face à des restrictions de prix imposées.

- Infrastructure : Trump envisage d’investir davantage dans de grands projets d’infrastructure, tout comme les Démocrates. Toutefois, les projets seraient de nature différente.

- Marchés étrangers : de nouveaux tarifs à l’importation augmenteraient la volatilité. Et pas seulement en Asie ou sur d’autres marchés émergents. Cela aura un impact sur les exportations dans les marchés développés. Les tarifs à l’importation ont un caractère inflationniste et peuvent entraîner de lavolatilité sur les marchés américains ou même sur d’autres marchés.

- Politique monétaire : sous Trump, la politique monétaire sera moins flexible, ce qui est initialement positif pour le dollar. Il y aura aussi probablement moins de baisses de taux d’intérêt, bien que ce soit en réalité la compétence de la Fed. Compte tenu de l’augmentation des déficits budgétaires, la pression générale sur les marchés augmentera également.

Le scénario d’un sweep démocratique

- Fiscalité : comme aucune baisse d’impôt n’est prévue, la réaction initiale sera probablement plus neutre. La pression fiscale pourrait être accrue pour les entreprises.

- Santé et prestataires de services : les exploitants d’hôpitaux et les compagnies d’assurances maladie bénéficieraient d’un accès plus facile aux soins de santé aux États-Unis.

- Infrastructures durables et véhicules électriques : Harris aura plus tendance que Trump à s’engager à atteindre ou à poursuivre les objectifs internationaux en matière de climat.

- Technologie axée sur la cybersécurité : Harris souhaite investir davantage dans ce domaine, tandis que Trump veut assouplir voire révoquer la réglementation à ce sujet.

- Marchés étrangers : une victoire des Démocrates aura moins d’impact direct sur les relations commerciales. Harris cherchera à entretenir des relations constructives avec les partenaires commerciaux existants et les tarifs vis-à-vis de la Chine resteront au même niveau.

- Obligations : l’augmentation des déficits budgétaires pourrait faire augmenter les taux d’intérêt.

- Une politique monétaire plus souple est négative pour le dollar américain. Le dollar américain pourrait donc initialement subir une influence négative.

To « sweep » or not to « sweep » ? Poursuivez vos efforts de diversification

Un sweep entraîne une augmentation de la volatilité, peu importe qui gagne. Une domination complète pour le parti au pouvoir permet de faire passer davantage de réformes. Cela signifie un déficit budgétaire plus élevé, et probablement aussi un taux d’intérêt plus élevé.

Pas de « sweep » ? Ni démocrate, ni républicain ? La Chambre ou le Sénat peut s’opposer aux projets du futur président. Il y aura moins d’investissements — qu’il s’agisse de projets durables ou non — et le déficit budgétaire augmentera également moins rapidement.

Actuellement, la volatilité persiste en raison de l’incertitude entourant les élections imminentes. En effet, les marchés n’aiment pas du tout l’incertitude. Cet effet disparaîtra dès qu’un candidat sera élu et nous espérons pouvoir à nouveau faire des projections pour l’avenir.

Il reste donc important de diversifier, malgré toute la volatilité avant et après les élections. Les obligations sont d’ailleurs une option intéressante à cet égard. Les obligations sont en effet la diversification idéale en cas de forte volatilité. Quels que soient le candidat gagnant et le scénario.

L’Europe est à bout de souffle, mais dispose encore d’acteurs solides

Examinons également notre propre région, malgré l’attention portée aux élections américaines. En octobre, l’Europe a de nouveau abaissé son taux de 0,25 %. Ainsi, la BCE espère insuffler davantage d’oxygène à l’économie européenne, et ce malgré la croissance limitée.

Récemment, l’Europe est principalement touchée par les problèmes économiques en Chine. Le taux de chômage élevé parmi les jeunes Chinois et le marché immobilier en berne ne provoquent pas qu’une surabondance locale de biens immobiliers.

La consommation chinoise générale diminue et une vague de produits chinois inonde le marché européen. La confiance des consommateurs en Chine reste donc toujours au même niveau qu’au cours de la pandémie de coronavirus. Les voitures électriques en sont un bon exemple. En 2019, les marques chinoises détenaient une part de marché de 0,4 % de toutes les voitures électriques vendues dans l’UE. En 2023, ce chiffre atteignait déjà 7,9 % et devrait atteindre 20 % d’ici 2027. L’Allemagne, avec son industrie automobile puissante, est particulièrement sensible à cette nouvelle concurrence. Et nous ne parlons pas seulement de marques telles que BMW ou Volkswagen, mais aussi de fournisseurs comme Continental.

Le moteur économique allemand semble donc de plus en plus toussoter. Malgré la forte performance de la bourse allemande, la confiance des entrepreneurs allemands est faible. Pourtant, les actions allemandes se portent bien en fin de compte. SAP, l’action ayant la plus grande capitalisation boursière en Allemagne, a déjà augmenté de près de 60 % cette année.

La baisse de la consommation chinoise affecte également l’Europe d’une autre manière. La croissance des exportations européennes est moins rapide qu’avant. Cela se ressent particulièrement dans l’exportation de célèbres produits de luxe européens. Plusieurs de ces entreprises sont d’ailleurs présentes dans l’indice CAC 40 français, ce qui explique les baisses de performances de cet indice. Ainsi, LVMH, avec des marques telles que Louis Vuitton, le plus grand conglomérat de produits de luxe au monde, a déjà perdu 10 % cette année. En raison de résultats décevants, la part de L’Oréal a également chuté de 20 % cette année.

Heureusement, la BCE ne reste pas inactive. Les investisseurs s’attendent à une nouvelle baisse du taux directeur en décembre, de 0,25 % voire même 0,50 %. Cela devrait affaiblir l’euro pour stimuler les exportations et relancer l’économie.

Une gestion active fait toute la différence

Une grande entreprise perd 20 %, tandis que d’autres augmentent de plus de 50 %. Et nous n’avons même pas encore abordé les Big Tech américaines ou les Magnificent 7 qui surfent sur la vague de l’intelligence artificielle. Les différences de performances entre les actions n’ont jamais été aussi grandes.

Cela ouvre des perspectives pour les fonds gérés activement. Pour battre le marché, ils cherchent activement des opportunités. Ils font la différence en sélectionnant précisément ces entreprises qui font les choses différemment.

Les ETF prospèrent également grâce aux bonnes performances des Big Tech. Des entreprises comme les Magnificent 7 pèsent actuellement lourd dans des indices tels que le S&P 500. Les ETF en tirent clairement avantage.

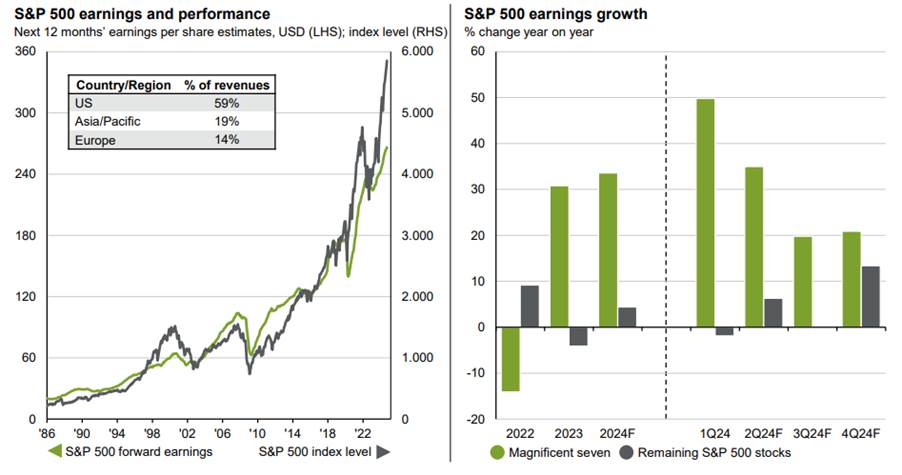

Les performances impressionnantes des Magnificent 7 ne sont d’ailleurs pas le fruit du hasard. Les bénéfices des entreprises augmentent de manière significative avec les cours de la bourse, comme le montre le graphique ci-dessous (à gauche : « S&P 500 earnings and performance »). Le graphique à droite (« S&P 500 earnings growth ») montre à son tour que les Magnificent 7 ont été les seules à générer une croissance des bénéfices en 2023. Cette tendance s’est largement poursuivie en 2024.

(Source : JP Morgan Asset Management, Guide to the markets Q4 2024)

Mais la barre est placée haut pour les Magnificent 7. Lors de l’annonce des résultats du 2e trimestre, les cours de Nvidia et de plusieurs autres acteurs du Magnificent 7 ont baissé. Les résultats étaient pourtant solides. Même meilleurs que prévu. Mais les attentes des investisseurs étaient encore plus élevées. Bien que le thème de l’IA présente encore un potentiel futur, cela ne se fera pas sans volatilité.

Que nous réserve le 4e trimestre ? Le graphique ci-dessus « S&P 500 earnings growth » présente les attentes des analystes de JP Morgan Asset Management. Ils prévoient une croissance positive des bénéfices au 4e trimestre, y compris pour d’autres entreprises que les Magnificent 7. Ce sont des actions avec une valorisation actuelle beaucoup plus basse. La croissance de leurs bénéfices devrait donc fortement progresser.

Et c’est intéressant pour les fonds d’investissement gérés activement. Si ces attentes se réalisaient, les fonds gérés activement auraient la possibilité d’ajuster leur allocation ou leur sélection d’actions.

Pas envie de passer des heures à chercher le bon fonds ? Faites confiance à l’expertise de MeDirect. Avec la sélection de fonds MeDirect Funds Selection, vous obtenez une sélection soignée de fonds dans différentes classes d’actifs, choisis pour vous par les spécialistes de MeDirect.

Envie d’en savoir plus sur la sélection de fonds MeDirect ? Cliquez ici

Avertissement d’ordre général

Le présent article et la présente page de nature informative, sujets à modification, sont communiqués à titre purement indicatif et n’ont pas de valeur contractuelle. Le contenu n’est pas destiné à fournir un conseil en investissement ni un quelconque autre service d’investissement, et ne constitue, de la part de MeDirect Banque SA, ni une offre, ni une recommandation personnalisée, ni un conseil, en vue d’un investissement dans les classes d’actifs mentionnées et ne peut être considéré comme tel. Investir comporte toujours des risques. Les informations contenues sur cette page ne constituent pas un conseil juridique, fiscal ou comptable.