Bron: geschreven door Gilles Coens, Head of Product bij MeDirect.

Daar is al het laatste kwartaal van 2024. Beleggers kunnen tot nu toe terugkijken op een positief jaar, met tweecijferige rendementen bij de meeste indexen. Zo is de S&P 500 met ongeveer 25% gestegen sinds begin dit jaar, en heeft de Euro Stoxx 50 net geen +10% gehaald. Toch zijn er grote verschillen, ook binnen Europa. Waar de Duitse DAX-index met 15% is gestegen, staat de Parijse CAC 40-index op 0%.

Ook onze eigen BEL 20 doet het goed dit jaar, met een prestatie gelijk aan die van de Duitse DAX. Dit is te danken aan een aantal sterke prestaties, zoals Ackermans & Van Haaren en KBC Group. UCB verdubbelde zelfs zijn koers. En ook Lotus Bakeries, nieuw in de BEL 20 sinds maart, kende een mooie koersstijging.

Harris vs. Trump

The winner takes it all, or not?

Op dinsdag 5 november trekken de Amerikanen naar de stembus. Het lijkt opnieuw een close call te worden, waarbij het finale resultaat waarschijnlijk zal afhangen van een aantal swing states.

Wat zijn de kernverschillen tussen beide kandidaten? En welke invloed zullen zij hebben op de economie?

- Fiscaliteit: Trump richt zich op het verlagen van vennootschapsbelasting, terwijl Harris vooral de grotere vermogens wil belasten. Met de sociale uitgaven en gezondheidsuitgaven hebben beide kandidaten tegengestelde plannen. Harris zou deze verhogen, terwijl Trump ze net wil verlagen.

- Schulden: beide rivalen lijken geen probleem te hebben met het toenemende begrotingstekort, terwijl de schuldgraad van de VS wel stijgt. Waarschijnlijk zal de VS zijn schulden altijd wel blijven honoreren, maar de vraag is tegen welke prijs (rente).

- Internationale handel: handelsoorlogen waren een typisch kenmerk van Trump tijdens zijn vorige presidentschap. Hij kwam met invoertarieven op Chinese goederen en grondstoffen, en nam ook Europa in het vizier. Ook bij een nieuwe termijn is de kans reëel dat hij invoerheffingen als onderhandelingswapen zal gebruiken. Harris daarentegen zal het huidige democratische beleid grotendeels verderzetten.

- Arbeidsmarkt: in de VS staan er de laatste maanden veel minder vacatures open. Hoewel de werkloosheid met 4,2% nog relatief laag staat, is deze wel gestegen. Na Covid-19 stonden er een historisch aantal vacatures open, maar dat aantal daalde de laatste 2 jaar gestaag. Opmerkelijk is dat deze voor een veel groter deel dan in het verleden ingevuld werden door migranten. De strengere immigratievoorwaarden – een verkiezingsbelofte van Trump – zouden wel eens een tekort aan arbeidskrachten kunnen veroorzaken. Dit zou de groei negatief kunnen beïnvloeden.

De verkiezingen gaan echter verder dan Harris vs. Trump. Naast de president worden ook de congresleden en senatoren opnieuw gekozen. Vandaag is het Huis van Afgevaardigden onder controle van de Republikeinen, terwijl de Senaat in handen is van de Democraten.

Wat bij een “sweep”?

Een “sweep” betekent dat de winnaar niet alleen president wordt, maar ook het Huis en de Senaat aan zijn kant heeft. Hierdoor kan de winnende partij veel verder gaan in het uitvoeren van het geplande beleid. En dat beleid kost geld. Een sweep heeft dan ook een grote impact op de markten. Veel meer impact dan bij een “verdeelde” situatie.

Het scenario van een Republikeinse sweep

- Fiscaliteit: de eerste reactie van de markten zal positief zijn, zeker bij small en mid caps. Want de lagere bedrijfsbelastingen, van 21% naar 15%, zijn vooral voor hen voordelig.

- Deregulatie: de banken en de energiesector zouden voordeel kunnen halen uit een lossere regelgeving. En ook de farmaceutische industrie zou waarschijnlijk minder prijsrestricties opgelegd krijgen.

- Infrastructuur: Trump wil verder investeren in grote infrastructuurprojecten, net zoals de Democraten. De projecten zouden op hun beurt wel verschillend van aard zijn.

- Buitenlandse markten: indien nieuwe invoertarieven opgelegd worden, dan zal dit de volatiliteit doen toenemen. En dat niet alleen in Azië of in andere groeimarkten. Ook in de ontwikkelde markten zal dit een impact hebben op de export. Invoertarieven hebben een inflatoir karakter en kunnen als gevolg voor volatiliteit op Amerikaanse of zelfs andere markten zorgen.

- Monetair beleid: onder Trump zal het monetair beleid minder soepel zijn, wat initieel positief is voor de USD. Waarschijnlijk zullen er ook minder renteverlagingen komen, hoewel dit eigenlijk de bevoegdheid is van de Fed. Door de toenemende begrotingstekorten zal de algemene druk op de markten wel toenemen.

Het scenario van een Democratische sweep

- Fiscaliteit: zonder belastingverlaging in het vooruitzicht zal de eerste reactie eerder neutraal zijn. Mogelijks komt er wel meer fiscale druk voor bedrijven.

- Gezondheidszorg en dienstverleners: ziekenhuisuitbaters en zorgverzekeraars zouden profiteren van een meer toegankelijke zorg in de VS.

- Duurzame infrastructuur en elektrische voertuigen: Harris zal meer dan Trump willen inzetten op het behalen of streven naar de internationale klimaatdoelstellingen.

- Technologie met focus op cyberbeveiliging: Harris wil verder investeren in dit domein, terwijl Trump de regelgeving hierover wil versoepelen of zelfs herroepen.

- Buitenlandse markten: een Democratische sweep zal minder directe gevolgen hebben voor de handelsrelaties. Harris zal streven naar constructieve relaties met de bestaande handelspartners, en de tarieven tegenover China zullen op hetzelfde niveau blijven.

- Obligaties: toenemende begrotingstekorten kunnen de rente doen stijgen.

- Een soepeler monetair beleid is negatief voor de USD. De Amerikaanse dollar zou aanvankelijk dus een negatieve invloed kunnen ondervinden.

To “sweep” or not “to sweep”? Blijf diversifiëren!

Door een sweep stijgt de volatiliteit, ongeacht wie wint. Een volledig overwicht voor de heersende partij maakt meer hervormingen mogelijk. Dat betekent een hoger begrotingstekort, en waarschijnlijk ook een hogere rente.

Komt er geen “sweep”? Geen Democratische en geen Republikeinse? Dan kan het Huis of de Senaat de plannen van de toekomstige president dwarsbomen. Dan zullen er minder investeringen komen – ongeacht of het gaat om duurzame projecten of niet – en zal ook het begrotingstekort minder snel stijgen.

En ook nu heerst er volatiliteit door de onzekerheid over de naderende verkiezingen. Want de markten houden absoluut niet van onzekerheid. Dit effect verdwijnt echter van zodra een kandidaat is gekozen. Vanaf dan kan men hopelijk weer naar de toekomst kijken.

De boodschap blijft dus om te diversifiëren, ongeacht alle volatiliteit vóór en na de verkiezingen. Daarbij zijn obligaties trouwens een handig middel. Obligaties zijn immers de ideale diversifiëring bij hoge volatiliteit. Ongeacht welke kandidaat wint en ongeacht het scenario.

Europa hapt naar adem, maar heeft nog sterke spelers

Laat ons toch ook even naar de eigen regio kijken, ondanks de vele aandacht voor de Amerikaanse verkiezingen. In oktober verlaagde Europa opnieuw de rente met 25 basispunten. Zo hoopt de ECB de Europese economie meer zuurstof te geven, en dit ondanks de beperkte groei.

De laatste tijd wordt Europa vooral getroffen door de economische problemen in China. De hoge Chinese jongerenwerkloosheid en de slabakkende huizenmarkt zorgen niet alleen voor een lokaal overaanbod aan vastgoed.

De algemene Chinese consumptie daalt, en een vloedgolf van Chinese producten overspoelt de Europese markt. Het consumentenvertrouwen in China staat dan ook nog steeds op hetzelfde niveau als tijdens de coronapandemie. Een mooi voorbeeld zijn de elektrische auto’s: in 2019 hadden Chinese merken een marktaandeel van 0,4% van alle verkochte elektrische wagens in de EU. In 2023 was dit al 7,9%, en tegen 2027 zou dit stijgen tot 20%. Duitsland, met zijn sterke auto-industrie, is bijzonder gevoelig voor deze nieuwe concurrentie. En dan spreken we niet alleen over merken zoals BMW of Volkswagen, maar ook over toeleveranciers zoals Continental.

De Duitse economische motor lijkt meer en meer te sputteren. Ondanks de sterke prestatie van de Duitse beurs staat het Duitse ondernemersvertrouwen laag. En toch doen de Duitse aandelen het uiteindelijk nog goed. SAP, het aandeel met de grootste marktkapitalisatie in Duitsland, steeg dit jaar al met bijna 60%.

De lagere Chinese consumptie treft Europa ook nog op een andere manier. De Europese export stijgt minder snel dan voorheen. Dit is bij uitstek voelbaar in de export van befaamde Europese luxeproducten. Verschillende van deze bedrijven zitten trouwens in de Franse CAC 40-index, wat de mindere prestaties van deze index verklaart. Zo heeft LVMH, met merken zoals Louis Vuitton het grootste conglomeraat van luxeproducten ter wereld, dit jaar al 10% verloren. En door teleurstellende resultaten verloor ook het aandeel van L’Oréal dit jaar al 20%.

Gelukkig blijft de ECB niet stilzitten. Beleggers verwachten in december nog een verlaging van de beleidsrente met 25 en misschien wel 50 basispunten. Dit zou de euro moeten verzwakken om zo de export te bevorderen en de economie terug op gang te trekken.

Actief beheer maakt een wereld van verschil

Het ene grote bedrijf verliest 20%, terwijl anderen stijgen met meer dan 50%. En dan hebben we het nog niet eens over de Amerikaanse Big Tech of de Magnificent 7 die surfen op de golf van artificiële intelligentie. De verschillen in prestaties tussen aandelen waren zelden zo groot.

Dit opent perspectieven voor actief beheerde fondsen. Om de markt te verslaan, gaan deze actief op zoek naar kansen. Zij maken het verschil door net die bedrijven te selecteren die het anders doen.

Ook ETF’s floreren door de goede prestaties van Big Tech. Bedrijven zoals de Magnificent 7 wegen op dit moment het zwaarst door in indexen zoals de S&P 500. Daar doen de ETF’s duidelijk hun voordeel mee.

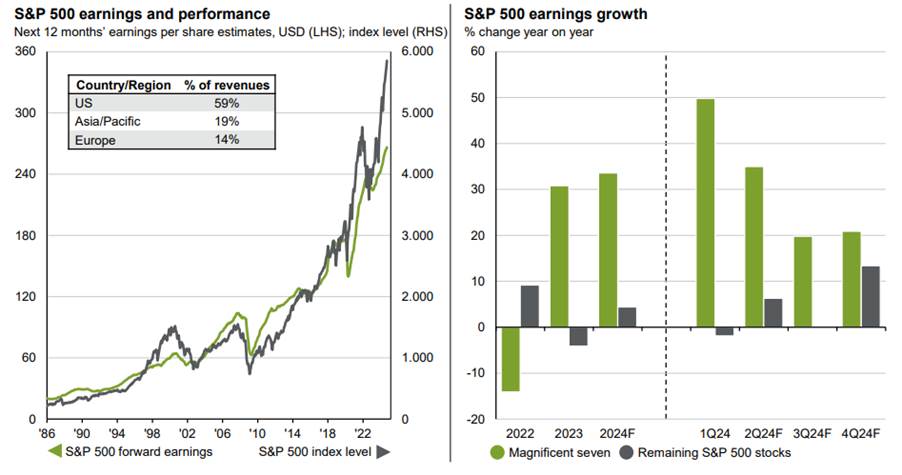

De sterke prestaties van de Magnificent 7 zijn trouwens niet uit de lucht gegrepen. De bedrijfswinsten stijgen mooi mee met de beurskoersen, zoals te zien is in onderstaande grafiek (links: “S&P 500 earnings and performance”). De grafiek rechts (“S&P 500 earnings growth”) toont dan weer dat de Magnificent 7 in 2023 als enige voor winstgroei hebben gezorgd. Deze trend heeft zich in 2024 grotendeels doorgezet.

Bron: JP Morgan Asset Management, Guide to the markets Q4 2024

Maar de lat ligt hoog voor de Magnificent 7. Bij het bekendmaken van de resultaten van het 2e kwartaal daalden de koersen van Nvidia en van een aantal andere Magnificent 7-spelers. De resultaten waren nochtans sterk. Beter dan verwacht zelfs. Maar de verwachtingen van de beleggers lagen nog hoger. Al zit er nog steeds toekomstig potentieel omtrent het thema van AI, dit zal niet zonder volatiliteit verlopen.

Wat brengt het 4e kwartaal? Bovenstaande grafiek “S&P 500 earnings growth” toont de verwachtingen van de analisten van JP Morgan Asset Management. Zij gaan uit van een positieve winstgroei in Q4, inclusief voor andere bedrijven dan de Magnificent 7. Dit zijn aandelen met een veel lagere huidige waardering. De winstgroei zou hier dus fors vooruit moeten gaan.

En dit is interessant voor actief beheerde beleggingsfondsen. Als deze verwachtingen uitkomen, hebben actief beheerde fondsen de mogelijkheid om hun allocatie of aandelen-selectie aan te passen.

Geen zin in een urenlange zoektocht naar het juiste fonds? Vertrouw dan op de expertise van MeDirect. Met de MeDirect Funds Selection krijgt u een zorgvuldige selectie van fondsen in verschillende activaklassen, voor u uitgekozen door de specialisten van MeDirect.

Meer weten over MeDirect Funds Selection? Klik hier.

Algemene disclaimer

Dit artikel en deze pagina zijn informatief van aard en kunnen worden gewijzigd. Ze worden louter ter informatie verstrekt en hebben geen contractuele waarde. De inhoud is niet bedoeld als beleggingsadvies of enige andere beleggingsdienst, en is geen aanbod, gepersonaliseerde aanbeveling of advies van MeDirect Bank NV, met het oog op een belegging in de genoemde activaklassen en mag niet als zodanig worden beschouwd. Beleggen brengt altijd risico’s met zich mee. De informatie op deze pagina vormt geen juridisch, fiscaal of boekhoudkundig advies.