Bron: J.P. Morgan

Actief beheerde exchange-traded funds (ETF’s) winnen steeds meer aan populariteit. Maar hoe werken actieve ETF’s en wat maakt ze zo speciaal?

ETF’s zijn beleggingsfondsen die vrij worden verhandeld op grote effectenbeurzen. Omdat ETF’s aandelen- of obligatie-indices volgen, kunnen ze efficiënte en zeer gediversifieerde toegang bieden tot een scala aan wereldwijde markten en beleggingsstrategieën. Hoewel veel ETF’s een passieve benadering hanteren door te streven naar replicatie van bekende benchmarks, zoals de S&P 500 of de MSCI World Index, kunnen ETF’s ook actief worden beheerd om een specifieke strategie of beleggingsfilosofie na te streven.

Van passieve naar actieve ETF’s

In veel markten staan passieve ETF-strategieën ook bekend als ‘exchange-traded index funds’. Deze ETF’s zijn ontworpen om de prestaties van een specifieke benchmark te volgen door rechtstreeks te beleggen in alle effecten die in de index zijn opgenomen, of door een replicatie te maken van de blootstelling daaraan.

Met deze passieve indexbenadering kunnen beleggers via slechts één ETF een positie krijgen in een bepaalde markt, sector of regio, zonder elk afzonderlijk effect in de index te kopen. Zo kunnen passieve ETF-beleggers veel tijd en vooral geld besparen.

Actieve ETF’s bieden daarentegen toegang tot speciaal samengestelde portefeuilles die beleggers de kans bieden om mogelijk meer te verdienen dan traditionele benchmarks, of ten opzichte van specifieke sectoren of thema’s. Ze maken gebruik van inzichten van deskundige effectenanalisten en portefeuillebeheerders, die voordeel proberen te halen uit inefficiënties in aandelen- of obligatie-indices.

Dat doen ze door een groter deel van de portefeuille te beleggen in effecten, sectoren of markten die als ondergewaardeerd worden beschouwd (en, in het verlengde daarvan, minder belangen te nemen in effecten die als overgewaardeerd worden beschouwd). Cruciaal is dat het ETF-instrument zelf dezelfde kosteneffectieve en transparante vorm biedt waarmee beleggers toegang hebben tot deze actieve beleggingsstrategieën.

Waarom actieve ETF’s hogere potentiële rendementen kunnen bieden

Net als passieve fondsen is deze nieuwe generatie actieve ETF’s zich ook bewust van indices. Maar in plaats van de index volledig te volgen, neemt het portefeuillebeheerteam kleine over- en onderwegingen op basis van gespecialiseerd onderzoek van analisten. Tegelijk blijft de regionale allocatie of sectorallocatie van de actieve ETF echter hetzelfde als de index. Vanuit dat overkoepelende perspectief zien de actieve ETF’s er dus hetzelfde uit als de index.

Het doel is om niet alleen te delen in het rendement van de onderliggende markt – bekend als de ‘beta’ – maar om ook een extra rendement te genereren, bovenop dat van de markt. Dit meerrendement, of ‘alfa’, kan in de loop van de tijd toenemen en biedt beleggers potentieel voor betere rendementen op lange termijn, terwijl ze toegang blijven krijgen tot de algemene voordelen van de ETF-structuur.

Actieve beleggingsstrategieën maken het onder andere mogelijk om zich te richten op beleggingen met specifieke kenmerken ten aanzien van milieu, maatschappij en governance (environmental, social en governance; ESG) 2. In plaats van simpelweg bepaalde controversiële sectoren uit te sluiten, kunnen actieve fondsbeheerders bij elke beleggingsbeslissing rekening houden met duurzaamheid door middel van rigoureus onderzoek op aandelenniveau en door in gesprek te blijven met de bedrijven waarin ze beleggen.

(2ESG – Milieu, maatschappij en bestuur. JPMAM definieert ESG-integratie als de systematische opname van ESG-factoren die een materiële financiële impact hebben (naast andere materiële factoren) in investeringsanalyses en investeringsbeslissingen met als doel risico’s te beheersen en de prestaties op lange termijn te verbeteren. ESG-integratie verandert niets aan de doelstellingen van de strategie, sluit bepaalde soorten bedrijven niet uit en beperkt het beleggingsuniversum niet.)

Wat betekent tracking difference?

Tracking difference is het verschil tussen het rendement van een beleggingsfonds, zoals een ETF, en het rendement van zijn benchmark, die als referentie wordt gebruikt. Een hoge tracking difference betekent dat het rendement van het fonds aanzienlijk verschilt ten opzichte van de benchmark, terwijl een lage tracking difference inhoudt dat het fonds de benchmark relatief nauwkeurig heeft gevolgd.

Idealiter geeft een passieve ETF een negatieve tracking difference gelijk aan de TER. Bij een actieve ETF daarentegen is het dus mogelijk dat het meerrendement u een positieve tracking difference brengt. In zo’n geval spreken we dus van alfa.

De eerste actieve ETF werd gelanceerd in 2008. Er zijn nu 19 ETF-emittenten die actieve ETF’s aanbieden, een aantal dat in de afgelopen vijf jaar verdrievoudigd is. De actieve ETF-markt is al net zo divers als die voor actieve beleggingsfondsen, variërend van indexachtige, door onderzoek versterkte strategieën tot meer gerichte thematische fondsen.

De vraag naar actieve ETF’s groeit

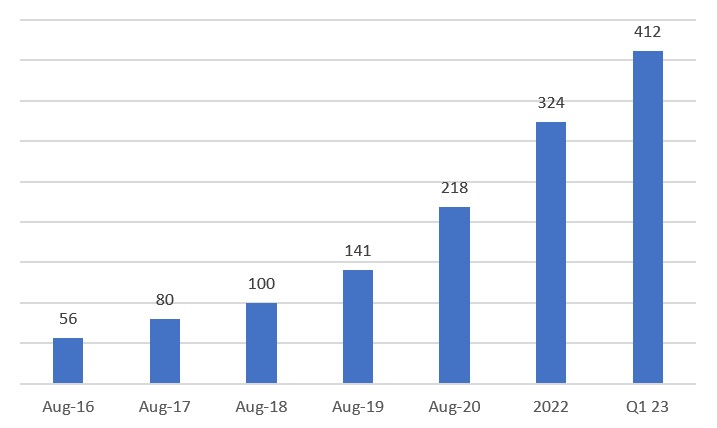

Wereldwijd vermogen actieve ETF’s naar jaar (USD mld.)

Steeds meer beleggers gebruiken actieve ETF’s om hun potentiële rendement te verhogen. (Bronnen: Bloomberg, J.P. Morgan Asset Management)

De beweging naar en groei van assets in deze actieve ETF’s lijkt een langetermijntrend te zijn, en biedt zo beleggers het beste van actief en passief beheer in één enkele beleggingsoplossing.

Soorten actieve ETF’s

Met meer ETF-aanbieders die ook actieve ETF’s aanbieden, zijn er ook steeds meer beschikbare strategieën die beleggers toegang geven tot een uitgebreider beleggingsuniversum.

Er zijn verschillende actieve ETF’s beschikbaar, zowel in aandelen als in bedrijfsobligaties. Deze geven bijvoorbeeld toegang tot een Research Enhanced Indexing ESG strategy. Die zorgt voor een indexblootstelling (passief), maar zal via fundamenteel aandelenonderzoek kijken om een potentiële alfa te genereren (actief).

Obligaties blijven de meest vertegenwoordigde activaklasse in actieve ETF-allocaties, waarvan 47% van de UCITS ETF assets bestemd is voor de actieve ETF-obligatiestrategieën. Actieve obligatie-ETF’s bieden het voordeel dat ze kunnen navigeren binnen het universum (met als doel de sterkste emittenten te bevoordelen) en dat ze afwijken van de traditionele constructiemethode van obligatie-indices, die de emittenten met de grootste weging en hoogste schuldgraad zal toekennen. Aangezien het aanbod van dit marktsegment zich blijft uitbreiden, zullen beleggers er steeds meer gebruik van maken en ook ESG maakt een belangrijk onderdeel uit van het vastrentende segment.

Actieve ETF’s zijn een aantrekkelijke manier om de kern van uw portefeuille te versterken, diversificatie toe te voegen of tactische beleggingsbeslissingen door te voeren.

1Uitsluitingen betekenen niet dat er geen blootstelling is, maar dat bedrijven waarvan de omzet in deze gebieden een bepaalde drempel overschrijdt, zijn uitgesloten. Het uitsluitingsbeleid is te vinden op de websites van J.P. Morgan Asset Management.

De visies hierin moeten dan ook niet worden beschouwd als advies of aanbeveling om beleggingen of belangen te kopen of te verkopen. Het is volledig ter beoordeling van de belegger of hij vertrouwt op de informatie in dit document. Alle research in deze publicatie is verkregen door J.P. Morgan Asset Management, die op basis daarvan voor eigen doeleinden actie kan hebben ondernomen. De resultaten van dergelijke research worden als aanvullende informatie beschikbaar gesteld en komen niet noodzakelijkerwijs overeen met de standpunten van J.P. Morgan Asset Management. Alle voorspellingen, cijfers, opinies, verklaringen van financiële marktontwikkelingen en beleggingstechnieken en -strategieën zijn, tenzij anders weergegeven, die van J.P. Morgan Asset Management per de datum van dit document. Ze worden geacht nauwkeurig te zijn op het moment van schrijven, maar zijn niet noodzakelijk allesomvattend en de nauwkeurigheid kan niet worden gegarandeerd. Ze kunnen zonder verwijzing of kennisgeving aan u worden gewijzigd. Houd er rekening mee dat de waarde van beleggingen en het inkomen daaruit kan fluctueren al naar gelang de marktomstandigheden en fiscale regels. De mogelijkheid bestaat dat beleggers niet het volledige bedrag van hun oorspronkelijke belegging terugkrijgen. Schommelingen in de wisselkoersen kunnen een negatief effect hebben op de waarde, koers of inkomsten uit het product (de producten) of de onderliggende buitenlandse beleggingen. In het verleden behaalde resultaten en inkomsten bieden geen garantie voor het toekomstige rendement. Er is geen garantie dat voorspellingen ook daadwerkelijk uitkomen. Hoewel het streven is om de beleggingsdoelstelling van het beleggingsproduct (of de producten) te bereiken, is er geen garantie dat deze doelstellingen zullen worden gehaald. J.P. Morgan Asset Management is de handelsnaam van de vermogensbeheeractiviteiten van JPMorgan Chase & Co en zijn filialen wereldwijd. Als u telefonisch contact opneemt met J.P. Morgan Asset Management dient u er rekening mee te houden dat de telefoongesprekken kunnen worden opgenomen en gevolgd voor juridische, veiligheids- en trainingsdoeleinden. U dient er ook rekening mee te houden dat de uit de gesprekken met u voortkomende informatie en gegevens worden verzameld, opgeslagen en verwerkt door J.P. Morgan Asset Management, in overeenstemming met het privacybeleid van de Europese registratieautoriteit (EMEA). Dit kunt u raadplegen via de volgende website: http://www.jpmorgan.com/pages/privacy. Het kan zijn dat het product in uw jurisdictie niet over een vergunning beschikt of dat het aanbieden ervan aan beperkingen onderhevig is. Het is de verantwoordelijkheid van de belegger om zichzelf op de hoogte te stellen van de wetten en regelgeving van de betreffende jurisdictie en deze na te leven. We raden beleggers aan om voorafgaand aan iedere beleggingsbeslissing advies over de regelgeving en juridisch en fiscaal advies in te winnen over de gevolgen van een belegging in het product (of de producten). Aandelen of andere belangen mogen niet direct of indirect worden aangeboden aan of gekocht worden door mensen met de Amerikaanse nationaliteit. Alle transacties dienen te worden gebaseerd op de meest recente Essentiële beleggersinformatie en volledige prospectussen. Een exemplaar van het prospectus, de Essentiële beleggersinformatie en de laatste periodieke verslagen van de SICAVs naar Luxemburgs recht zijn gratis verkrijgbaar bij JPMorgan Asset Management (Europe) S.à r.l., EBBC, 6 route de Trèves, L2633 Senningerberg, Luxemburg, uw financiële adviseur of uw regionale J.P. Morgan Asset Management contactpersoon. Uitgegeven in Nederland door JPMorgan Asset Management (Europe) SARL, Netherlands Branch, World Trade Center B-toren, 11e verdieping, Strawinskylaan 1135, NL-1077 XX Amsterdam, Nederland, gereguleerd door de Autoriteit Financiële Markten.

0967232606091636