Bron: geschreven door Gilles Coens, senior product manager bij MeDirect

De eerste helft van de maand oktober presteerden de markten positief, dankzij het vooruitzicht op een stabilisatie van de renteomgeving. De 2de helft van de maand verliep echter een stuk volatieler.

Het was opnieuw de stijgende rente die voor nervositeit zorgde. Alleen was de schuldige nu niet de kortetermijnrente van de centrale banken, maar wel de langetermijnrente aan de andere kant van de oceaan. De rente op 10 jaar voor Amerikaans staatspapier overschreed daar in oktober zelfs de psychologische grens van 5% rendement.

Als deze rente* stijgt, dan betekent dit dat beleggers hun obligaties verkopen. Alleen is het eerder paradoxaal in periodes van zenuwachtigheid op de beurs en geopolitieke spanningen. Want net dan vluchten beleggers meestal naar een veilige haven, en dan is staatspapier net zeer gegeerd. Dan zou de sterke vraag naar staatpapier de rente net doen dalen.

Deze sterke rentestijging heeft echter een aantal andere oorzaken:

- Het steeds grotere begrotingstekort in de Verenigde Staten: de overheid zal deze tekorten moeten financieren door nieuwe en steeds grotere uitgiftes van staatsobligaties. Hierdoor stijgt het aanbod op de obligatiemarkt, en dus zal de Amerikaanse staat meer rente moeten bieden om potentiële kredietverstrekkers aan te trekken.

- De FED bestrijdt de inflatie met rentestijgingen. Hierdoor stijgen de rendementen op kortlopende spaarproducten, en worden langlopende obligaties minder aantrekkelijk. Want beleggers kiezen op dat moment eerder voor een kortlopende obligatie of een goed renderend spaarproduct, omdat dit meer flexibiliteit biedt. Denk maar aan de staatsbon in België, die zal ook hier ongetwijfeld een impact gehad hebben op de langlopende obligaties.

De consumptie houdt goed stand, ondanks de hoge inflatie. Daarom verwachten beleggers dat de centrale banken de rentes nog voor een langere periode hoog zullen houden. Niemand weet precies wanneer er rentedalingen aankomen. Waar beleggers vóór de zomer nog dachten dat de centrale banken de rente in de eerste jaarhelft van 2024 zouden laten dalen, verwachten ze dit sinds een paar maand pas voor de 2de helft van volgend jaar.

De sterke rentestijging wordt slecht onthaald door de markten, omdat ze de financieringskost voor bedrijven verhoogt. Dit is vooral een probleem voor groeibedrijven, daar komen we verder in het artikel nog op terug.

Geopolitieke spanningen

Ook de geopolitieke spanningen in het Midden-Oosten wegen op de beurzen, al is het effect momenteel niet te vergelijken met dat van het begin van de oorlog in Oekraïne. Toch maken beleggers zich zorgen en vrezen ze dat het conflict verder zal escaleren, over het hele Midden-Oosten, en zich kan uitbreiden.

Mocht bijvoorbeeld ook Hezbollah zich met de steun van Iran in het conflict roeren, dan zal de VS waarschijnlijk sancties en embargo’s tegen Iran proberen instellen. Dit zal de opwaartse druk op de olieprijzen alleen maar vergroten. De wereld polariseert, en dit heeft een belangrijke impact op de handelsrelaties.

De activa-klassen ‘goud’ en ‘olie&gas’ zijn de twee belangrijkste winnaars van deze geopolitieke spanningen. Nu Amerikaanse staatsobligaties uit de gratie van de belegger zijn gevallen, heeft ‘goud’ de vrijgekomen status van ‘veilige haven’ geclaimd. De vraag is echter hoelang dit zo zal blijven.

Ook de energie-aandelen doen het al een hele tijd goed. Nu de OPEC de productie beperkt houdt, zit de olieprijs al een tijdje in de lift. Toch bestaat de vrees dat het conflict tussen Israël en Hamas de druk op de olieprijs nog verder opdrijft, want dat zou nefast zijn voor de economie.

Big Tech, het slachtoffer op de beurzen

Big Tech trok de eerste jaarhelft de beurzen omhoog, maar aan deze hoge vlucht kwam in oktober een einde. Groeibedrijven zijn over het algemeen zeer gevoelig voor stijgende rentes, want om hun groei te financieren hebben zij een constante toegang nodig tot de kredietmarkt. En als deze toegang onder druk komt te staan, door bijvoorbeeld hogere rentes, dan heeft dat snel een negatief effect op de technologieaandelen. De Nasdaq was in oktober dan ook een bijzonder volatiele beurs.

Andere winnaars en verliezers op de beurs

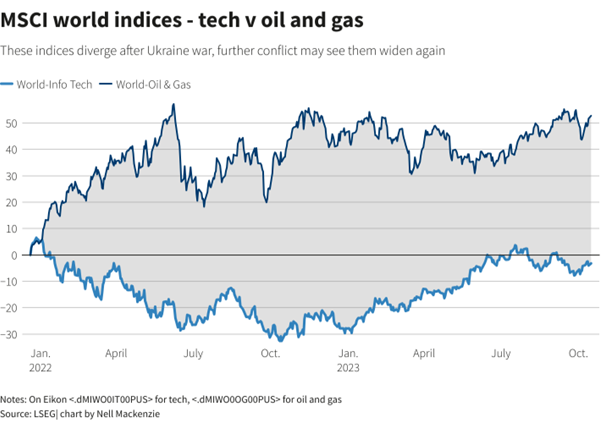

Onderstaande grafiek laat de schommelingen zien in de energieaandelen. Na een succesvol 2022 kregen deze begin 2023 te maken met een neerwaartse trend, en veren ze nu terug op. De technologieaandelen vertonen dan weer een tegengesteld verloop: na een moeilijk 2022 presteerde Big Tech begin 2023 terug op niveau, en nu zakken deze aandelen opnieuw door de stijgende rente.

Door het conflict in het Midden-Oosten staat de wapenindustrie aan de winnende kant. Toch wordt niemand vrolijk van dit conflict. Bij MeDirect denken we in eerste instantie aan de slachtoffers.

Luchtvaartaandelen presteren vandaag dan weer negatief. Mogelijk zitten er nieuwe restricties op vliegroutes aan te komen, en dat heeft een negatief effect op deze aandelen.

Ook NVDIA, in 2023 toch een ster op de beurs, ontsnapt niet aan de neerwaartse spiraal op de Nasdaq. Toch veerde het aandeel eind oktober terug op, door geruchten dat ze naast de microchips ook CPU’s zouden produceren voor Microsoft, en dat hierover al een deal zou bestaan. Artificiële intelligentie of AI geeft zich nog niet gewonnen.

Na een moeilijke situatie in Oost-Europa voert het conflict in het Midden-Oosten de druk nog veel verder op. Toch zien we nog geen volledig doembeeld op de markten. Aandelen hebben nog steeds een aantrekkelijke waardering, en bedrijven houden beter stand dan verwacht.

Wel moet de markt rekening houden met rentes die voor een langere tijd hoog blijven, want grote rentedalingen zitten er niet meteen in. Momenteel prijzen de markten deze hoge rente ook in, en dit vertaalt zich in de koersen van de aandelen.

Artificiële intelligente: meer dan een hype?

Artificiële intelligentie is nog steeds een mooie opportuniteit voor bedrijven. En dan hebben we het niet alleen over de AI-aandelen, maar ook over de kans voor een bedrijf om zichzelf en zijn business opnieuw uit te vinden.

De voorbije maanden leek AI soms eerder een hype te zijn, door de extreme aandacht voor een aantal grote namen in Big Tech. Toch slaagt AI erin om deze hype te overstijgen. Hiervoor kijken we met hoge verwachtingen naar de financiële sector en technologische bedrijven, want deze zullen een belangrijke rol spelen in de strijd tegen de klimaatopwarming. In de gezondheidszorg verwacht de markt dan weer dat AI verschillende soorten onderzoek in een stroomversnelling zal brengen. Zo zullen testen dankzij nieuwe technologie sneller geanalyseerd worden, en zullen onderzoekers sneller stappen voorwaarts zetten.

Wat voor mijn beleggingen?

De stijgende rente heeft vandaag een negatief effect op de prijs van obligaties. Anderzijds is dit voor de obligatiebelegger een mooie opportuniteit om opnieuw rendement uit zijn obligaties te halen. Bij nieuwe uitgiftes koopt men nog aantrekkelijkere rentes, en bestaande obligaties zullen, indien er geen faling gebeurt, tegen de vervaldag terug naar de nominale waarden evolueren.

Het zou trouwens voorbarig zijn om obligaties af te schrijven, want ze zijn voor velen nog steeds een veilige haven. Vandaag is het sentiment op de markt nog niet echt problematisch. Maar mocht het pessimisme escaleren, dan zouden Amerikaanse staatsobligaties hun status van veilige haven wel eens snel opnieuw kunnen waarmaken. Anderzijds zorgen obligaties voor de nodige diversificatie in een portefeuille, en dat blijft nog steeds een basisprincipe.

Welke sectoren kopen en welke niet? Zoals steeds zijn exacte voorspellingen op lange termijn niet eenvoudig. Market timing is trouwens nooit een goed idee. Dit bevestigt opnieuw het belang van diversificatie, en van een visie voor de lange termijn.

Belegt u graag in obligaties met een einddatum voor ogen? Dan zijn de Fixed Maturity Bond Funds interessant voor u. Deze obligatiefondsen hebben een vaste looptijd, en zijn verkrijgbaar via MeDirect.

Meer weten over beleggen in de huidige context? Ontdek hier het webinar ‘Is het nog nodig te beleggen als de spaarrentes stijgen?’, met financieel experten Pascal Paepen, Patrick Moonen en Sven Verstraete.

Kijk nu: Is het nog nodig te beleggen als de spaarrentes stijgen?

*Met rente bedoelen we rendement of yield (Eng), en niet de coupon op zich. Wanneer een obligatie onder pari of onder de nominale waarde daalt, zal deze rente of yield hoger zijn dan de coupon, door de korting die men heeft op de aankoop.

Algemene disclaimer

Dit artikel en deze pagina zijn informatief van aard en kunnen worden gewijzigd. Ze worden louter ter informatie verstrekt en hebben geen contractuele waarde. De inhoud is niet bedoeld als beleggingsadvies of enige andere beleggingsdienst, en is geen aanbod, gepersonaliseerde aanbeveling of advies van MeDirect Bank NV, met het oog op een belegging in de genoemde activaklassen en mag niet als zodanig worden beschouwd. Beleggen brengt altijd risico’s met zich mee. De informatie op deze pagina vormt geen juridisch, fiscaal of boekhoudkundig advies.