Bron: geschreven door Gilles Coens, Head of Product bij MeDirect.

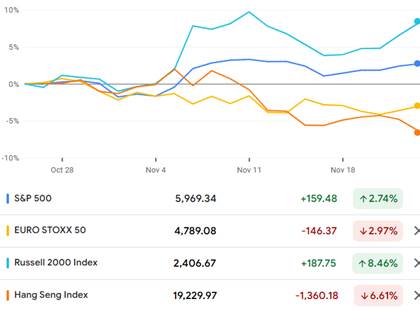

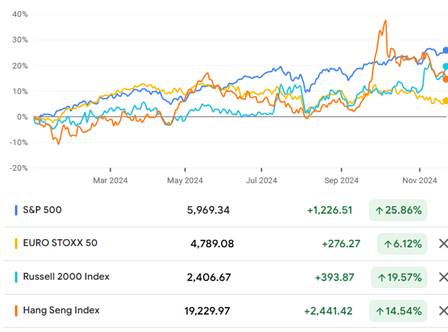

November was opnieuw een winnende maand voor de Amerikaanse aandelen. Dit is een trend die al het hele jaar aanhoudt, en zich ook nu doorzet. Begin dit jaar presteerden de Europese aandelenindices nog vergelijkbaar met de Amerikaanse. Maar vanaf de lente kregen de Europese aandelen het duidelijk moeilijker.

November 2024

Year to date 2024

De Trump trades zijn terug

Uiteindelijk waren de Amerikaanse verkiezingen minder spannend dan verwacht. Trump won de swingstates één voor één, en al snel riep de Amerikaanse pers hem uit tot winnaar. De Republikeinen haalden de Senaat binnen, en ook in het Congres behielden ze hun meerderheid. Trump zal zijn beleid dus zonder al te veel belemmeringen kunnen doorvoeren, en dit minstens tot de midterm-verkiezingen.

De markten reageerden snel en positief, vooral de kleinere beursgenoteerde bedrijven uit de Russell 2000 index. Want Trumps belofte om de vennootschapsbelasting te verlagen zal vooral kleinere bedrijven ten goede komen. En ook het groei-ondersteunend beleid van de Republikeinen en de verwachte renteverlagingen spelen in het voordeel van de small caps.

De Europese en Chinese aandelen daarentegen boeten sinds Trumps overwinning zwaar in aan populariteit. Vooral in deze continenten moeten bedrijven zich voorbereiden op MAGA 2.0 (Make America Great Again), met alle invoerheffingen en protectionistische maatregelen die daarbij horen. Volkswagen, Mercedes-Benz en BMW verloren deze maand elk ongeveer 10% van hun marktwaarde. Het luxeconcern LVMH zakte met ongeveer 8%, hoewel hier ook nog andere elementen spelen.

En ook nu zien we de markten sterk reageren op ongeveer alles wat Trump zegt of doet, net als in 2016. De farma-industrie is hier een mooi voorbeeld van. Deze aandelen presteerden direct na de overwinning zeer goed. Net als de bankaandelen zou de farma genieten van de deregulering onder Trump, met meer vrijheid in o.a. de prijszetting van medicatie. Maar deze aandelen daalden opnieuw na de aanstelling van Robert Kennedy Jr. als minister van Volksgezondheid. Hij staat namelijk bekend om zijn controversiële uitspraken over vaccins.

In de VS brengt de herverkiezing van Trump nog een aantal andere potentiële kopzorgen met zich mee. De aangekondigde invoerheffingen zouden bijvoorbeeld de inflatie opnieuw kunnen doen stijgen. En dat zou op zijn beurt de renteverlagingen in gevaar kunnen brengen. Als Trump ook effectief overgaat tot de deportatie van migranten, dan zou dit de sterke groeicijfers van de VS wel eens kunnen fnuiken. Buitenlandse werkkrachten hebben de voorbije jaren namelijk heel wat open posities ingevuld, waardoor zij belangrijk zijn voor de groei van de Amerikaanse economie.

Veel veronderstellingen, maar één ding is absoluut zeker: het beleid van Trump zal de komende jaren sowieso voelbaar zijn op de financiële markten.

Europa, gekneld tussen Oost en West

De Europese beurzen doen het dan weer minder goed, net als de Europese economie. Zo zit Duitsland, toch de motor van de EU, voor het tweede jaar op rij in een recessie. In Europa is de post-Covid-consumptie niet zo sterk toegenomen als in de VS. De export heeft al betere tijden gekend en Europa heeft ook minder Big Tech-bedrijven die meesurfen op de golf van AI.

Daarnaast hebben de markten duidelijk geanticipeerd op de mogelijke invoerheffingen van Trump. Deze zullen ongetwijfeld nieuwe obstakels creëren voor de verkoop van onze goederen in de VS.

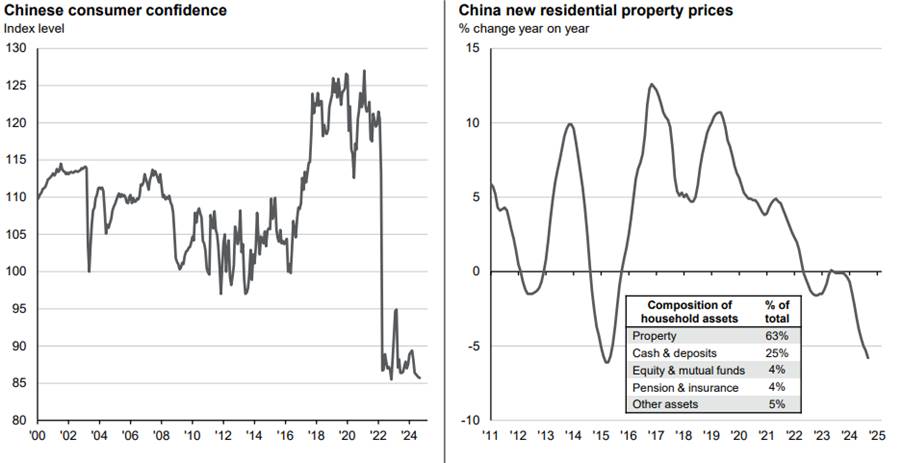

En ook in China, die andere belangrijke Europese afzetmarkt, gaat het moeilijk. Het consumentenvertrouwen in China staat momenteel op hetzelfde niveau als tijdens de Covid-pandemie. Daarbovenop kampt het land met een vastgoedcrisis en een hoge jeugdwerkloosheid (ongeveer 17%).

Volkswagen en andere Europese autoproducenten verkopen bijna evenveel auto’s in China als in Europa. Zij voelen de crisis inhakken. En ook luxemerken als LVMH zien hun groei in China stagneren. De vertraging in de Chinese consumptie weegt zwaar, en treft de Europese bedrijven veel harder dan hun Amerikaanse concurrenten.

Bron: JP Morgan Asset Management

Wat nu met de Europese aandelen in portefeuille?

Dan maar geen Europese aandelen meer? Dat is misschien toch iets te drastisch. Volgens een aantal belangrijke vermogensbeheerders zouden de Europese aandelen op lange termijn wel degelijk behoorlijke prestaties kunnen neerzetten.

En er zijn nog meer redenen om de Europese aandelen in portefeuille te houden. Zo staat de waardering van Europese bedrijven een stuk lager dan bij veel Amerikaanse aandelen. Verschillende analisten verwachten ook dat de ECB de rente nog verder zal verlagen. Dat zou de Europese economie een belangrijk duwtje in de rug moeten geven. De ECB verwacht ook dat volgend jaar de groei in de eurozone licht zou hernemen. Voor 2024 mikt ze op een groei van 0,8%, voor 2025 zou die 1,3% bedragen.

Voor beleggingen in Europese aandelen zal een selectieve aanpak de komende jaren essentieel zijn. Overweeg hiervoor alvast actief beheerde fondsen.

To Equal Weight? Or not to Equal Weight?

De mooie prestaties van de Amerikaanse indexen zijn grotendeels te danken aan de tech-aandelen. De Magnificent 7 nemen de volledige top 6 van de S&P 500 in, met namen als NVIDIA, Apple, Microsoft, Amazon, Meta (Facebook) en Alphabet (Google). En ook Tesla staat op een verdienstelijke 10e plaats. Daarmee nemen de Magnificent 7 de hoogste weging in deze index voor hun rekening.

Hierdoor vragen beleggers zich steeds vaker af of ze niet te veel zijn blootgesteld aan deze grote namen. En het klopt: een belangrijk deel van deze 500 grootste marktkapitalisaties situeren zich in Big Tech. De eerste 5 aandelen van de S&P 500 vertegenwoordigen vandaag maar liefst 25% van de waarde van de volledige index. Om dit in perspectief te plaatsen: vroeger was dit slechts 15%.

Bron: JP Morgan Asset Management

Logisch dus dat beleggers met ETF’s in de S&P 500 zich vragen stellen. Zijn de waarderingen te duur? Wat als AI de verwachtingen niet waarmaakt? Riskeer ik volatiliteit bij de winstname? Ben ik voldoende blootgesteld aan andere industrieën?

Sommige beleggers kiezen daarom voor actief beheerde fondsen, met een professionele fondsbeheerder die de keuzes maakt. Maar er is nog een alternatief: beleggen in de S&P 500 via een Equal Weight ETF.

Bij een Equal Weight ETF krijgt elk aandeel van de index een gelijke weging. Bij dit soort exchange-traded funds (ETF) heeft elk bedrijf dezelfde impact, ongeacht de grootte of marktkapitalisatie. Zo heeft elk aandeel in de S&P 500 Equal Weight Index een weging van 0,2%. Dit in tegenstelling tot de traditionele marktkapitalisatie-gewogen ETF’s, waar grotere bedrijven een grotere invloed uitoefenen op de prestaties.

Deze Equal Weight ETF’s brengen zowel voor- als nadelen met zich mee. Enerzijds betekent dit meer diversiteit. Er is geen concentratierisico waarbij 5 aandelen, allemaal technologie- en/of communicatiebedrijven, een kwart van de index uitmaken. Een Equal Weight ETF garandeert ook een grotere blootstelling aan kleinere bedrijven. Want net zij zullen het meeste voordeel ondervinden van de renteverlagingen en andere maatregelen van het Trump-beleid.

Anderzijds krijgen zeer succesvolle bedrijven hier exact dezelfde weging als minder succesvolle en niet-succesvolle bedrijven. Deze Equal Weight ETF’s surfen dus veel minder mee op de grote succesverhalen van de beurs.

Toch presteerde de S&P 500 Equal Weight Index dit jaar uitmuntend, ook zonder de impact van de Magnificent 7. De S&P 500 Equal Weight kende een prestatie van ongeveer 17%. Dit is lager dan de “gewone” S&P 500, maar dit verschil is vooral te wijten aan de uitzonderlijke cijfers van de techbedrijven in de eerste jaarhelft. De laatste 6 maanden presteerden beide indexen op hetzelfde niveau. En de afgelopen maand deed de S&P 500 Equal Weight het zelfs beter. Zoals gezegd, beide systemen hebben voordelen …

Benieuwd naar Equal Weight ETF’s? Deze selecteert u gewoon op uw MeDirect-platform onder MeSolo (instrument zoeken), net als de gewone ETF’s natuurlijk.

Tip: geef de zoekterm “equal” in, en u bent vertrokken.

Ontdek de Equal Weight ETF’s in MeSolo

Algemene disclaimer

Dit artikel en deze pagina zijn informatief van aard en kunnen worden gewijzigd. Ze worden louter ter informatie verstrekt en hebben geen contractuele waarde. De inhoud is niet bedoeld als beleggingsadvies of enige andere beleggingsdienst, en is geen aanbod, gepersonaliseerde aanbeveling of advies van MeDirect Bank NV, met het oog op een belegging in de genoemde activaklassen en mag niet als zodanig worden beschouwd. Beleggen brengt altijd risico’s met zich mee. De informatie op deze pagina vormt geen juridisch, fiscaal of boekhoudkundig advies.